7月22日盘前,央行连发三个公告:LPR降息、逆回购“降息”、阶段性减免MLF质押品 ,什么信号?

央行连发公告:LPR降息、逆回购“降息”、阶段性减免MLF质押品

央行连发公告:LPR降息、逆回购“降息”、阶段性减免MLF质押品

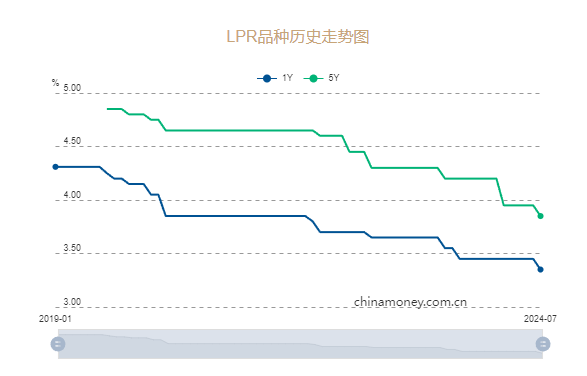

7月22日周一,中国央行公布7月LPR报价,2024年7月22日贷款市场报价利率(LPR)为:1年期LPR为3.35%,5年期以上LPR为3.85%,较前值均下调10个基点。

值得注意的是,自今年2月以来,LPR已连续四个月维持不变,此前2月20日,央行公布5年期LPR从4.2%调整至3.95%。

此外,央行表示,为加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接,自2024年7月22日起,将LPR发布时间由每月20日(遇节假日顺延)上午9:15调整为9:00。

央行下调LPR前,22日,央行逆回购“降息”。

中国人民银行网站公布,为优化公开市场操作机制,从即日起,公开市场7天期逆回购操作调整为固定利率、数量招标。同时,为进一步加强逆周期调节,加大金融支持实体经济力度,即日起,公开市场7天期逆回购操作利率由此前的1.80%调整为1.70%。

如何解读?

如何解读?

此次央行降息符合市场预期,此前中信证券研报指出,参考海外经验以及近期政策表态,LPR报价机制或将迎来改进,从而提升政策效率和市场化程度,短期内LPR报价也有望调降,为信贷回暖创造更适宜的政策条件。

申万宏源蕞新报告也指出,LPR机制改革和下调预期均较强:一方面,重点关注LPR是否会脱钩MLF挂钩OMO,从而完成政策利率改革,更加聚焦短端政策利率;另一方面,考虑到当前信贷需求明显偏弱,7-8 月也正值年中稳增长窗口,虽然央行持续关注长债风险,但是下调LPR的必要性仍强。

申万宏源分析称,如果本次LPR报价下调,预计会带动债市收益率阶段性快速下行,考虑到央行对长债收益率快速下行的容忍度较低,不排除央行会通过借入再卖出国债的方式调节长债收益率,预计会明显放大长债收益率波动。

对于逆回购“降息”怎么看?

央行行长潘功胜曾在陆家嘴论坛上表示,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。

中证报评论指出,7天期逆回购操作利率下行,并不代表长债收益率下行空间打开。

文章称,除了招标方式调整,本次公开市场7天期回购操作利率还由前次的1.8%降至1.7%,是2023年8月以来首次调整。专家表示,政策利率下调预计将通过金融市场逐步传导至实体经济,促进降低综合融资成本,巩固经济回升向好态势,打破长债收益率下行与预期转弱的负向循环。

央行此次下调7天期逆回购操作利率,意在加大逆周期调节力度,熨平短期经济波动;而中长期债券收益率反映的更多是长期经济走势,要采用跨周期的视角评估。

预计未来央行还将综合施策,必要时借入并卖出国债,及时校正和阻断债市风险累积,保持正常向上倾斜的收益率曲线。央行是有决心、有措施来稳定市场预期的。

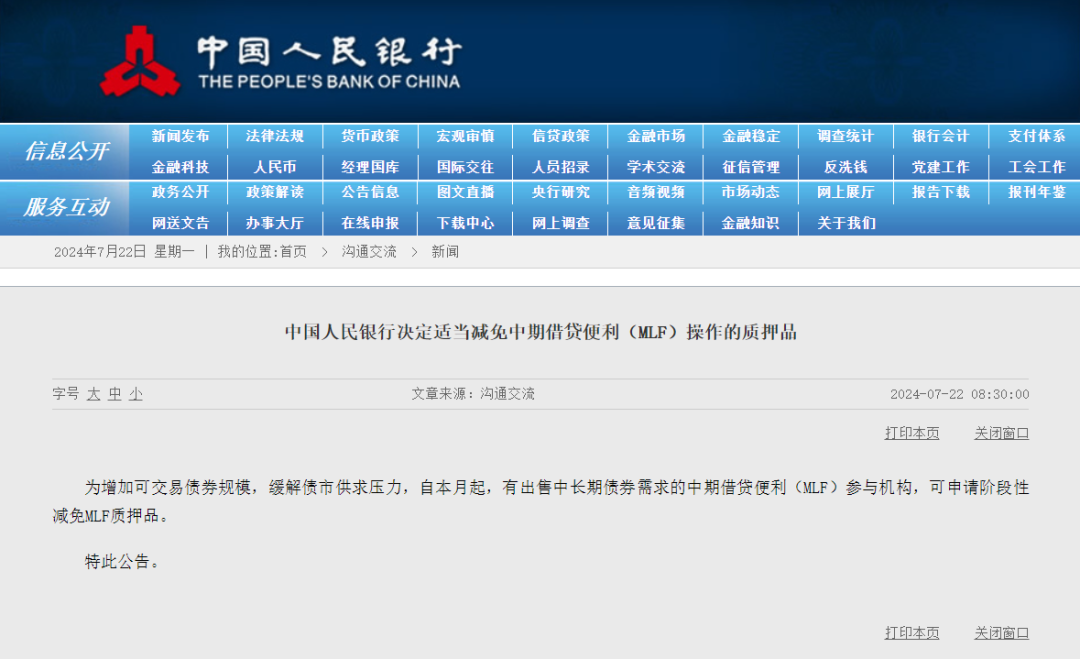

阶段性减免MLF质押品,如何解读?

阶段性减免MLF质押品,有利于平衡债券市场供求。证券时报报道称,今年以来,受长期债券供给偏慢、金融脱媒等因素影响,长债收益率持续较快下行,创20年来新低,累积债市反转风险。

为此,央行前期多次对外发声提示风险,并在7月1日宣布将开展国债借入操作,增加债市供给。7月5日,央行证实,目前已签协议的金融机构可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

央行此次再出新招,能够有效释放市场的存量长期债券,进一步增加可交易债券规模。

目前MLF余额超过7万亿元,且大部分以国债、地方债作为质押品,若参与机构减免质押品后卖出长债,将释放大量债券,有效缓解债市“资产荒”压力。

100万元房贷30年少还2.1万

100万元房贷30年少还2.1万

5年期LPR从3.95%降至3.85%,房贷省了多少钱呢?

现在的房贷基本执行浮动利率,房贷利率等于(5年期)LPR+基点数。假设一个房贷族有一笔纯商业贷款,这笔贷款以等额本息的方式还款,分30年还清,假设基点数为0。

当5年期LPR从3.95%调整至3.85%,每贷100万元商业贷款,按照LPR3.95%计算,每月还4,745.37元,以LPR3.85%计算,每月还4688.08元,每月将少还57.29元,30年下来总还款金额将减少2.06万元。

离岸人民币短线走低约100点,国债收益率普跌

离岸人民币短线走低约100点,国债收益率普跌

公告公布后,中国10年期国债、国开债,超长期国债活跃券收益率均下行3bp左右。

离岸人民币短线走低约100点,美元兑人民币触及7.2892。

全国主要开发区厂房招商 可谈1-5年房租政策。400-0123-021,13524678515,

更多厂房土地 请点击【园区产业招商】上海边·昆山高标准厂房出租/可谈1-10年免租期

产业园项目展示(推广接洽13524678515)

长三角重点推荐园区厂房

更多厂房土地 请点击【园区产业招商】